Index Fund หรือกองทุนดัชนี ถือว่าเป็นเครื่องมือในการลงทุน ที่บรรดานักลงทุนชั้นเอกชั้นเซียน และตำนานในวงการการเงินและการลงทุนหลายคนของโลกนั้น ให้คำแนะนำไปในทางเดียวกันว่า “กองทุนดัชนี” เป็นตัวเลือกการลงทุนที่ดีมาก ๆ สำหรับนักลงทุนทั่วไป ซึ่งสามารถนำมาใช้กับการลงทุน กองทุนดัชนีในไทย ได้ด้วย

รวมคำแนะนำเกี่ยวกับ Index Fund

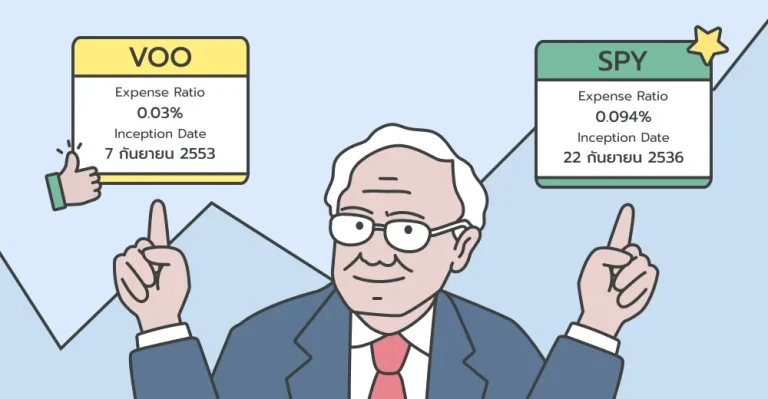

1. Warren Buffett

สำหรับกองทุนดัชนี (index fund) ดูวอร์เร็น บัฟเฟตต์ นักลงทุนในตำนานคนนี้จะเป็นแฟนตัวยงของมัน เพราะเขามักจะเป็นผู้ที่แนะนำนักลงทุนทั่วไปเสมอว่า กรณีที่ไม่ได้ต้องการทุ่มเทเวลากับการลงทุน ตัวเลือกการลงทุนที่ดีที่สุดของนักลงทุนทั่วไปคือ “กองทุนดัชนีที่มีค่าใช้จ่ายต่ำ” และนี่คือคำแนะนำที่ผมรวบรวมมาครับ

ในจดหมายถึงผู้ถือหุ้นเบิร์กเชียร์ปี 1996 เขาเขียนไว้ว่า นักลงทุนส่วนใหญ่ (ทั้งนักลงทุนสถาบันและรายย่อย) จะพบว่าวิธีที่ดีที่สุดในการลงทุนในหุ้นสามัญคือลงทุนผ่านกองทุนดัชนีที่มีค่าใช้จ่ายต่ำ คนที่ลงทุนโดยใช้วิธีนี้จะมั่นใจได้ว่าผลตอบแทนสุทธิ(หลังหักค่าธรรมเนียมและค่าใช้จ่ายทั้งหมด) สูงกว่านักลงทุนมืออาชีพและผู้เชี่ยวชาญส่วนใหญ่1

มีครั้งหนึ่ง Buffett เคยให้คำแนะนำนักบาสที่ชื่อ LeBron James ว่า ควรลงทุนซื้อสะสมในกองทุนดัชนีที่มีค่าใช้จ่ายต่ำ ถือครองมันไป 30-40 ปี ด้วยลักษณะของการถือครองกองทุนดัชนี ทำให้เราได้ถือครองส่วนของธุรกิจสำคัญในประเทศ มีการกระจายความเสี่ยง และไม่มีอะไรให้ต้องกังวล เพราะในระยะยาว มูลค่าของมันควรจะเพิ่มขึ้นเรื่อย ๆ2

ในงานประชุมผู้ถือหุ้นเบิร์กเชียร์ปี 2004 บัฟเฟตต์เคยตอบคำถามเกี่ยวกับการลงทุนว่า “ถ้าคุณลงทุนในกองทุนดัชนีที่มีต้นทุนต่ำโดยที่ไม่ลงทุนหนัก ๆ ในครั้งเดียวแต่ลงทุนถัวเฉลี่ยอย่างน้อยเป็นเวลา 10 ปี คุณจะได้ผลตอบแทนที่ดีกว่า 90% ของนักลงทุนที่ลงทุนในเวลาเดียวกัน”3

อย่างไรก็ดี ถ้าคุณสามารถสละเวลามาศึกษาเรื่องลงทุนเองอย่างน้อยสัปดาห์ละ 6-8 ชั่วโมงได้ ก็อาจจะลงทุนเอง แต่ถ้าไม่อาจทำแบบนี้ได้ ก็ให้ลงทุนแบบซื้อสะสมเป็นประจำในกองทุนดัชนี ซึ่งเป็นวิธีการลงทุนที่มีการกระจายความเสี่ยงทั้งด้านสินทรัพย์ (ลงทุนหุ้นหลายตัว) และด้านเวลา ซึ่งเป็นสองสิ่งสำคัญในการลงทุน4

การลงทุนประจำในกองทุนดัชนี S&P500 ที่มีต้นทุนต่ำ ไม่ลงทุนหนักครั้งเดียว ลงทุนไปเรื่อย ๆ ลืมมันไปซะแล้วก็กลับไปทำงาน5

ใน จดหมายถึงผู้ถือหุ้นปี 2014 บัฟเฟตต์ได้พูดถึงพินัยกรรมในส่วนของตนที่จะยกให้ภรรยาว่า “คำแนะนำแก่ทรัสตีเป็นคำแนะนำที่เรียบง่าย ให้แบ่งทรัพย์สินลงทุน 10% ในรูปของเงินสดโดยพักไว้ในพันธบัตรรัฐบาลระยะสั้น และอีก 90% ของเงินที่เหลือให้ลงทุนในกองทุนดัชนีหุ้น S&P500 ที่มีค่าใช้จ่ายต่ำมาก ๆ [บัฟเฟตต์]เชื่อว่าผลตอบแทนระยะยาวจากนโยบายลงทุนแบบนี้ จะสูงกว่าผลตอบแทนที่ได้รับของนักลงทุนส่วนใหญ่ไม่ว่าจะกองทุนบำนาญ นักลงทุนสถาบัน หรือนักลงทุนรายย่อย — ผู้ซึ่งจ้างผู้จัดการกองทุนที่คิดค่าธรรมเนียมและค่าใช้จ่ายสูง ๆ”6

2. The Intelligent Investor by Benjamin Graham

ในหนังสือตำนานเล่มนี้มีส่วนที่เขียนเกี่ยวกับกองทุนรวมดัชนีและการลงทุนแบบเชิงรับ (passive investment) ไว้หลัก ๆ 2 แห่งที่น่าสนใจ

อันแรกคือส่วนที่บอกว่า “เนื่องจากต้นทุนที่สูงและพฤติกรรมแย่ ๆ ของผู้จัดการกองทุน กองทุนส่วนใหญ่จึงไม่สามารถสร้างผลตอบแทนดี ๆ ให้แก่นักลงทุนได้ จะว่าไปแล้ว ผลตอบแทนสูง ๆ ไม่ได้ต่างอะไรไปจากปลาที่ไม่ได้ถูกแช่ไว้ในตู้เย็น ยิ่งไปกว่านั้น เมื่อเวลาผ่านไป ค่าใช้จ่ายที่สูงลิ่วของพวกเขาจะทำให้กองทุนส่วนใหญ่แพ้ดัชนีมากขึ้นเรื่อย ๆ .. ถ้าเป็นเช่นนั้น นักลงทุนผู้ชาญฉลาดควรจะทำอย่างไร ? .. ข้อแรก ต้องตระหนักไว้ว่า กองทุนดัชนี ซึ่งถือหุ้นทุกตัวในตลาดตลอดเวลาและไม่ได้แสร้งทำเป็นว่าสามารถคัดเลือกหุ้นที่ “ดีที่สุด” และ หลีกเลี่ยงหุ้น “ที่แย่ที่สุด” ได้ จะสามารถเอาชนะกองทุนรวมส่วนใหญ่ได้ในระยะยาว”7

และอีกส่วนที่ผมชอบมาก ๆ คือ “กองทุนดัชนีมีข้อเสียเพียงอย่างเดียวเท่านั้น นั่นก็คือ พวกมันน่าเบื่อ คุณจะไม่สามารถไปงานเลี้ยงบาบีคิวและคุยโม้ว่าคุณเป็นเจ้าของกองทุนรวมซึ่งให้ผลตอบแทนสูงที่สุดในประเทศได้ คุณจะคุยไม่ได้ว่าคุณชนะตลาด เพราะงานของกองทุนดัชนีก็คือการทำผลงานให้ได้ในระดับเดียวกับตลาด ผู้จัดการกองทุนดัชนีของคุณจะไม่เสี่ยงเดิมพันกับกลุ่มอุตสาหกรรมที่พวกเขาคิดว่าน่าจะดูดีที่สุดในอนาคต แต่กองทุนดัชนีจะถือครองหุ้นทุกตัว อย่างไรก็แล้วแต่ เมื่อเวลาผ่านไป ความได้เปรียบในเรื่องต้นทุนของกองทุนดัชนีจะเพิ่มพูนขึ้นอย่างไม่ระย่อ การถือกองทุนดัชนีไว้นานอย่างน้อย 20 ปี และ เพิ่มเงินลงทุนใหม่เข้าไปทุก ๆ เดือนจะทำให้คุณสามารถเอาชนะนักลงทุนมืออาชีพและนักลงทุนรายย่อยส่วนใหญ่ได้ ในช่วงท้ายของชีวิต เกรแฮมยกย่องกองทุนดัชนีว่าเป็นทางเลือกที่ดีที่สุดสำหรับนักลงทุนรายย่อย วอร์เรน บัฟเฟตต์เองก็กล่าวในลักษณะเดียวกัน”8

3. John C. Bogle

จอห์น โบเกิล เป็นผู้ที่มีส่วนสำคัญในการสร้างกองทุนดัชนีสำหรับนักลงทุนรายย่อยขึ้นมา ซึ่งโบเกิลเป็นผู้ที่อุทิศตนเชื่อมั่นในการลงทุนเชิงรับด้วยกองทุนดัชนีที่มีค่าใช้จ่ายต่ำ ๆ อย่างมาก และเขาจะแนะนำนักลงทุนตลอดเวลาว่า นักลงทุนควรลงทุนระยะยาวในกองทุนรวมดัชนีที่มีการกระจายความเสี่ยงที่ดี (broadly diversified) โดยเฉพาะกองทุนดัชนีที่ลงทุนเลียนแบบดัชนีที่ถือครองหลักทรัพย์หรือหุ้นทั้งตลาด จะทำให้นักลงทุนได้รับผลตอบแทนเท่ากับผลตอบแทนระยะยาวที่ธุรกิจทั้งหมดทำได้9 และกองทุนดัชนีนั้นควรมีค่าใช้จ่ายต่ำ ๆ เพราะค่าใช้จ่ายที่ต่ำจะนำไปสู่ผลตอบแทนที่สูงขึ้น เนื่องจากค่าใช้จ่ายเป็นสิ่งที่ส่งผลกระทบต่อผลตอบแทนที่นักลงทุนจะได้รับอย่างมาก10

โดยสรุปสั้น ๆ ก็คือ Bogle ได้แนะนำว่า สูตรแห่งชัยชนะสำหรับการลงทุนก็คือการถือครองหุ้นทั้งตลาดผ่านกองทุนดัชนี หลังจากนั้นไม่ต้องทำอะไรอีกเลยนอกจากถือครองและมีวินัยที่จะลงทุนถือครองกองทุนดัชนีเช่นว่าเรื่อย ๆ ตลอดไป (The winning formula for success in investing is owning the entire stock market through an index fund, and then doing nothing. Just stay the course.)11

4. คำแนะนำอื่น ๆ เกี่ยวกับ Index Fund

ด้านล่างนี้คือคำแนะนำประทับตราอีกมากมายให้กับกองทุนดัชนีครับ

William Bernstein

ในหนังสือของเขาที่ชื่อ The Intelligent Asset Allocator อธิบายว่า นักลงทุนสามารถหลีกเลี่ยงกลยุทธ์แห่งการเป็นผู้แพ้ได้ง่าย ๆ เพียงแค่ซื้อและถือครองกองทุนดัชนีที่ถือหุ้นทั้งตลาด ซึ่งจะได้รับประโยชน์จากค่าใช้จ่ายที่ต่ำของกองทุนดัชนีนั้น12

The Economist

นิตยสารการเงินและเศรษฐกิจชื่อดังฉบับนี้เคยแนะนำว่า การที่อุตสาหกรรมกองทุนรวมเรียกเก็บค่าธรรมเนียมมหาศาลกับลูกค้าและนักลงทุน มันเป็นการให้สิทธิพิเศษในการสูญเสียเงินพ่วงไปด้วย … การลงทุนที่ดีกว่า คือ การลงทุนในกองทุนดัชนี เพราะกองทุนดัชนีสัญญาว่าจะให้ผลตอบแทนเท่าตลาด แต่เรียกเก็บค่าใช้จ่ายที่ต่ำกว่าอย่างมาก (It is better to invest in an indexed fund that promises a market return but with significantly lower fees.)

Jack R. Meyer

อดีตประธาน Harvard Management Company ให้สัมภาษณ์ไว้ในนิตยสาร Business Week 2004 โดยชี้ให้เห็นประเด็นเกี่ยวกับผู้คนส่วนใหญ่ที่มักจะคิดว่า พวกเขาสามารถหาผู้จัดการกองทุนที่สามารถเอาชนะตลาดหุ้นได้ แต่จริง ๆ แล้วพวกเขาคิดผิด พูดได้ว่า 85-90% ของผู้จัดการกองทุนทำผลตอบแทนแพ้ดัชนี… นักลงทุนควรลงทุนแบบเรียบง่ายในกองทุนดัชนีที่มีค่าใช้จ่ายต่ำ ๆ แทน13

Burton G. Malkiel

ศาสตราจารย์มัลคีลเขียนไว้ในหนังสือ A Random Walk Down Wall Street ไว้ว่า “จากประสบการณ์ที่ผ่านมาแสดงให้เห็นชัดเจนว่า ผู้ที่ซื้อกองทุนดัชนี มีแนวโน้มที่จะได้รับผลตอบแทนเหนือกว่าผู้ที่ซื้อกองทุนปกติทั่วไป ที่มีการบริหารด้วยผู้จัดการกองทุน ซึ่งคิดค่าที่ปรึกษาจำนวนมากและมีอัตราหมุนเวียนของหลักทรัพย์ในพอร์ตลงทุนสูงมาก จนทำให้ผลตอบแทนของกองทุนลดลง”14 หรือกล่าวโดยสรุปก็คือ “การลงทุนในกองทุนดัชนีนั้นเป็นวิธีที่มีเหตุผลและใช้ได้จริง สำหรับการเก็บเกี่ยวผลตอบแทนของตลาดได้ โดยไม่ต้องใช้ความพยายามใด ๆ เลย และยังมีค่าใช้จ่ายที่น้อยมาก”15

Charles T. Munger

คู่หูของบัฟเฟตต์เคยพูดว่า ตัวเลือกที่ฉลาดกว่า คือ เลิกจ่ายเงินแพง ๆ ให้ที่ปรึกษาทางการเงิน และลดการซื้อขายหรือหมุนเวียนกองทุนบ่อย ๆ โดยเปลี่ยน[จากกองทุนบริหาร]มาลงทุนในกองทุนดัชนีหุ้น16

Peter Lynch

นักลงทุนตำนานคนหนึ่งของวงการก็เป็นผู้ที่เคยให้ความเห็นว่า นักลงทุนส่วนใหญ่จะทำได้ดีและมีความมั่งคั่งกว่าหากลงทุนในกองทุนดัชนี17 เช่น เขาเคยให้สัมภาษณ์กับนิตยสาร Barron’s ครั้งหนึ่งว่า ในช่วงเวลา 10 ปีที่ผ่านมา ดัชนี The S&P 500 ให้ผลตอบแทนรวม 343.8% นั่นคือผลตอบแทนเกือบ 4 เด้ง ทว่ากองทุนรวมหุ้นโดยเฉลี่ยทำได้ 283% [ผู้จัดการกองทุน]ผู้เชี่ยวชาญทำผลตอบแทนได้แย่ นักลงทุนส่วนใหญ่จะทำผลตอบแทนได้ดีกว่ามากถ้าลงทุนในกองทุนดัชนี18

นอกจากนี้ Lynch ยังให้ความเห็นไว้อีกว่า แทนที่จะมาเสียเวลานั่งเลือกกองทุนผู้ชนะที่มีน้อยนิด การซื้อทั้งกระดานไปเลย (ลงทุน index fund) น่าจะเป็นสิ่งดีกว่า19

William J. Ruane

เพื่อนสนิทของบัฟเฟตต์และตอนที่บัฟเฟตต์หยุดลงทุนช่วงปี 1969 เขาก็แนะนำให้นักลงทุนไปลงทุนต่อในกองทุน Sequoia ของรูแอน ครั้งหนึ่งรูแอนเคยถูกถามความเห็นเกี่ยวกับกองทุนดัชนี เขาตอบว่า “กองทุนดัชนีน่าสนใจสำหรับคนทั่ว ๆ ไป … อาจไม่ใช่แหล่งลงทุนที่ดีที่สุด แต่ถ้าหากคุณต้องการลงทุนในตลาดหุ้นโดยที่ไม่มีความรู้มากพอ กองทุนดัชนีก็จะเป็นทางเลือกที่ดีในการลงทุน” และยังให้คำแนะนำต่ออีกว่า สำหรับนักลงทุนรายย่อยแล้วให้นำเงินครึ่งหนึ่งของคุณไปลงทุนในกองทุนดัชนี20

Charles Schwab

Schwab เป็นหนึ่งในผู้ที่เชื่อมั่นในพลังของการลงทุนตามดัชนี (the power of indexing)21 โดยเขาเคยตอบคำถามว่าทำไมนักลงทุนชอบลงทุนในกองทุนแบบบริหาร (manage funds) เขาตอบว่า มันคือความสนุก มันเป็นธรรมชาติของมนุษย์ที่อยากจะเลือกม้าที่ชนะ แต่สำหรับนักลงทุนทั่วไปแล้ว กองทุนดัชนีย่อมดีกว่า ทำนายได้ค่อนข้างแมนยำว่าอีก 10, 15, 20 ปีข้างหน้า คุณจะได้ผลตอบแทนอยู่ในลำดับสูงกว่าแปดสิบห้าจากร้อยคน แล้วทำไมคุณถึงจะไม่ลงทุนในกองทุนดัชนีล่ะ?22

David Swensen

ประธานเจ้าหน้าที่หน้าลงทุนของ Yale University Endowment ให้คำแนะนำไว้ว่า ควรลงทุนในกองทุนรวมที่มีการหมุนเวียนซื้อขายหุ้นในพอร์ตต่ำ กองทุนเชิงรับที่ลงทุนเลียนแบบดัชนี23

The Little Book of Bulletproof Investing

หนังสือเล่มนี้ให้คำแนะนำไว้ว่า “จงลงทุนในกองทุนดัชนี จับตามองค่าธรรมเนียมและค่าใช้จ่ายต่าง ๆ ค่าคอมมิชชั่น ภาษี และจงลงทุนโดยซื้อแล้วถือยาว”24

The Little Book of Main Street Money

หนังสือเล่มนี้ให้คำแนะนำไว้ว่า การลงทุนโดยพยายามเอาชนะตลาดมักจะนำไปสู่ความล้มเหลว สิ่งที่เราต้องการคือกลยุทธ์ที่ให้โอกาสในการประสบความสำเร็จ[ในการลงทุน] ซึ่ง “กองทุนดัชนี” ได้เสนอสิ่งที่เราต้องการ มันไม่พยายามเอาชนะตลาด และตรงกันข้าม มันซื้อหลักทรัพย์หรือหุ้นทุกตัวเพื่อพยายามเลียนแบบผลตอบแทนของตลาดแทนด้วยค่าใช้จ่ายที่ต่ำ ในขณะที่นักลงทุนแบบเชิงรุก (active investors) ทำผลตอบแทนได้ห่างจากตลาดเพราะค่าใช้จ่ายที่สูงลิบลิ่ว ผลก็คือ กองทุนดัชนีซึ่งธรรมดาไม่หรูและมีเป้าหมายมุ่งสู่ผลตอบแทนเฉลี่ย กลับกลายเป็นผู้ชนะในท้ายที่สุด25

Richard A. Ferri

เขาเขียนไว้ในหนังสือ All About Index Fundsว่า ในระยะยาว กองทุนดัชนีจะชนะกองทุนรวมบริหารส่วนใหญ่ ประโยชน์ของมันคือค่าใช้จ่ายที่ต่ำ และค่าใช้จ่ายที่ต่ำส่งผลดีที่สุดในการลงทุนกองทุนรวม26

Larry E. Swedroe

ในหนังสือ What Wall Street doesn’t want you to know แนะนำว่า กองทุนดัชนีเป็นตัวเลือกที่ดีอย่างยิ่ง ด้วยเหตุผลเพราะว่า มันให้ผลตอบแทนเท่ากับที่ตลาดทำได้ ด้วยต้นทุนค่าใช้จ่ายที่ต่ำมาก ๆ27

Charles D. Ellis

ผู้เขียนหนังสือสำคัญในวงการลงทุนเล่มหนึ่งที่ชื่อว่า Winning the Loser’s Gameซึ่งสามารถสรุปหลักการย่อ ๆ ได้ว่า เกมแห่งการลงทุนคือเกมที่ง่ายต่อการเป็นผู้ชนะ ถ้าเข้าร่วมคลับการลงทุนแบบเชิงรับ ลงทุนในกองทุนดัชนี ที่มีความเรียบง่าย ค่าใช้จ่ายต่ำ และให้ผลตอบแทนที่สูงกว่า28 เนื่องจากการจะเอาชนะตลาดเป็นเรื่องที่ยากมากเมื่อคำนำถึงค่าใช้จ่ายและค่าธรรมเนียมต่าง ๆ การหลีกเลี่ยงมันและลงทุนในกองทุนดัชนีที่มีค่าใช้จ่ายโดยรวมต่ำ ๆ จะทำให้นักลงทุนเป็นผู้ชนะนักลงทุนอื่นกว่า 80% ในระยะยาว29 และเขายังให้คำแนะนำร่วมกับ Malkiel ว่า นักลงทุนจะมีฐานะทางการเงินที่ดีในภายหน้าด้วยการลงทุนซื้อและถือครองกองทุนดัชนีที่มีค่าใช้จ่ายต่ำและมีการกระจายความเสี่ยงที่ดีอย่างกองทุนดัชนีที่ถือครองหุ้นทั้งตลาด30

Ken Fisher

การลงทุนระยะยาวในหุ้นเป็น 1 ใน 10 เส้นทางที่ Fisher เห็นว่าสามารถนำไปสู่ความร่ำรวยได้ โดย Fisher แนะนำให้นักลงทุนพยายามเลี่ยงการลงทุนในกองทุนบริหารจัดการคัดเลือกหุ้น (active mutual funds) และใช้กลยุทธ์ลงทุนเชิงรับ (passive) แทน โดยทำการซื้อและลงทุนกองทุนดัชนีหรือกองทุน ETF ที่มีค่าใช้จ่ายต่ำด้วย31 ซึ่งจะทำผลตอบแทนได้สูงกว่าการลงทุนแบบ active32

สุดท้ายนี้ ขอจบบทความนี้โดยปิดท้ายด้วยคำแนะนำของบุรุษผู้ก่อตั้งกองทุนดัชนีขึ้นมาเจ้าแรก John C. Bogle ที่ว่า “กลยุทธ์การลงทุนสำหรับผู้ชนะคือ ลงทุนถือหุ้นของธุรกิจส่วนใหญ่ด้วยต้นทุนที่ต่ำที่สุด และวิธีที่ดีที่สุดที่จะทำแบบนี้แบบเรียบง่าย คือ ซื้อกองทุนดัชนีที่ลงทุนหุ้นทั้งตลาดและถือมันไปตลอดกาล“

The Best way to implement [winning] strategy is indeed simple: Buying a fund that hold this [the nation’s publicly held business at very low cost] market portfolio, and holding it forever.33

โดยสรุปก็คือ พวกเขาเหล่านี้กำลังบอกเราว่า เกมของผู้ชนะ คือ การเลือกข้างลงทุนในกองทุนดัชนีที่มีต้นทุนต่ำครับ

ขอบคุณเพจ yoyoway ที่เอื้อเฟื้อบทความ คุณสามารถอ่านบทความต้นฉบับ และบทความอื่นๆ ของ yoyoway ได้ที่นี่

ลงทะเบียนรับความรู้การลงทุน passive

รับความรู้การลงทุน passive ฟรี เพื่อเริ่มลงทุนอย่างสบายใจ กำไรอย่างยั่งยืน