ท่ามกลางบรรยากาศการลงทุนอันไร้ทิศทาง และวิกฤตที่ยังคุกรุ่น ไม่น่าแปลกหากนักลงทุนหลายคนจะสับสน วิตกกังวลจนตัดสินใจผิดพลาด ขายหมูครั้งยิ่งใหญ่ ทิ้งหุ้นดีในมือไปอย่างน่าเสียดาย

แต่คุณหลีกเลี่ยงความผิดพลาดเหล่านั้นได้ไม่ยาก

เพียงคุณหันไปมองนักลงทุนที่ประสบความสำเร็จเป็นตัวอย่าง ไม่ว่าจะเป็น วอร์เรน บัฟเฟตต์ หรือ ดร. นิเวศน์ เหมวชิรวรากร แล้วพยายามทำความเข้าใจแนวคิดเบื้องหลังการตัดสินใจของพวกเขา อย่างที่คุณตราวุทธิ์ เหลืองสมบูรณ์ CEO Jitta Wealth ได้แนะนำไว้ในวิดีโอสัมมนานี้เท่านี้ ก็น่าจะช่วยให้คุณเลือกทางเดินได้ตรงตามเป้าหมายมากขึ้น

เราได้รวบรวมกลยุทธ์รับมือกับ Covid-19 จาก 9 นักลงทุนทั้งในและต่างประเทศ ที่ผ่านร้อนผ่านหนาวมาหลายวิกฤต เป็นไอเดียให้คุณนำไปปรับใช้กับการลงทุน เพื่อพลิกวิกฤตเป็นโอกาสสร้างความมั่งคั่งที่เพิ่มขึ้นในอีก 10-20 ปีข้างหน้า

“สิ่งที่ยากที่สุดยามวิกฤต คือการควบคุมตัวเองไม่ให้ขายหุ้น”

ตราวุทธิ์ เหลืองสมบูรณ์ CEO Jitta Wealth

สไตล์การลงทุน

การลงทุนแบบเน้นคุณค่า (VI) ลงทุนระยะยาว เน้นหุ้น Defensive ราคาถูก ให้ปันผลสูง 5%-6% ต่อเนื่องทุกปี โดยดูคุณภาพของกิจการ การเติบโตที่ต่อเนื่อง โอกาสถูก Disrupt ของธุรกิจ และราคาที่เหมาะสม

จุดเริ่มต้น

เข้าสู่วงการ “เล่นหุ้น” ครั้งแรกในปี 2539 ด้วยวิธีการเก็งกำไร ก่อนจะหันมาลงทุนแนวเน้นคุณค่า (VI) ด้วยเงิน 10 ล้านบาทในช่วงวิกฤตปี 2540 จากนั้นเพียง 10 ปี พอร์ตการลงทุนก็เติบโตขึ้นถึงหลักพันล้าน

แนวทางรับมือ Covid-19

? “ไม่ทำอะไร” เมื่อตลาดแตกตื่น

ไม่ซื้อ และไม่ขาย เวลาที่ตลาดกำลังขึ้นหรือตกแรงๆ ตามที่ได้ให้สัมภาษณ์ในรายการ #เราต้องรอด เมื่อวันที่ 13 มี.ค. 2563 ว่า “เราเป็นนักลงทุน นักลงทุนเนี่ย เราซื้อแบบใจเย็น เราจะไม่ไปซื้อในช่วงแพนิค หรือขายในช่วงแพนิค”

? ไม่เอาความกลัว “ตกรถ” มาบีบบังคับให้รีบตัดสินใจ

ดร. นิเวศน์ไม่ห่วงว่าใครจะมาไล่ราคาจนซื้อหุ้นไม่ทัน ท่านเชื่อว่านักลงทุนจะต้องซื้อทันเสมอ เพราะวิเคราะห์ธุรกิจมาอย่างรอบคอบและติดตามมาพอสมควรแล้ว และเมื่อถึงเวลาซื้อ ก็เพราะเห็นว่าราคาหุ้นกับผลตอบแทนสมเหตุสมผลแล้วเท่านั้น

? เลือกหุ้น “ไม่เจ๊ง” ก่อนวิกฤตจบ

ในบทความ “เลือกหุ้นในวิกฤติ Covid-19” ดร. นิเวศน์ระบุว่าตนเองลงทุนในหุ้นที่สถานะทางการเงินแข็งแกร่ง มีวี่แววผ่านวิกฤตไปได้ และธุรกิจน่าจะกลับมาได้เท่าเดิมหรือดีกว่าเดิม ส่วนใหญ่ที่เข้าเกณฑ์มักเป็นกิจการที่โดดเด่นมาตั้งแต่ก่อนวิกฤติ มีผู้บริหารที่มีฝีมือ เคยผ่านวิกฤติมาได้หลายครั้ง ที่สำคัญ ธุรกิจนั้นๆ ไม่ควร “อยู่ในศูนย์กลางของพายุ” ซึ่ง “ตาย” ได้ ไม่ว่าจะแน่แค่ไหน เหมือนบริษัทเงินทุนที่เจ๊งไปตามๆ กันช่วงต้มยำกุ้ง

? กระจายความเสี่ยงถือหุ้นหลายตัว

การกระจายความเสี่ยงถือหุ้นหลายๆ ตัวเป็นเรื่องจำเป็น เพราะช่วงภาวะวิกฤติ จะมีโอกาสผิดพลาดสูงกว่าปกติ

? เด็ดเดี่ยว มั่นคงในการตัดสินใจ

สิ่งสำคัญที่ชี้ชะตาว่าคุณจะเป็นนักลงทุนธรรมดา หรือนักลงทุนที่ประสบความสำเร็จ ก็คือการตัดสินใจที่เด็ดเดี่ยว และความมั่นคงในแนวทาง ไม่วอกแวกตามสถานการณ์

สไตล์การลงทุน

นักลงทุนสาย VI ผู้เดินตามแนวทฤษฎี “กำไรทบต้น” สิ่งมหัศจรรย์อันดับที่ 8 ของอัลเบิร์ต ไอน์สไตน์ เน้นลงทุนหุ้นขนาดเล็กในตลาดหลักทรัพย์ mai ในราคาต่ำกว่ามูลค่า พร้อมบริหารความเสี่ยงให้ต่ำที่สุด เช่น กระจายความเสี่ยงด้วยการซื้อหุ้นหลายๆ ตัว ไม่ใช้มาร์จิ้นในการลงทุน และวิเคราะห์หาความเสี่ยงของบริษัท ซึ่งเป็นอีกสิ่งสำคัญรองจากโมเดลธุรกิจ

จุดเริ่มต้น

เข้าสู่การลงทุนในตลาดหุ้นเมื่อปี 2543 ด้วยเงินเริ่มต้นประมาณ 50,000 บาท ซึ่งเป็นเงินเก็บจากช่วงที่ทำงานระหว่างเรียนมหาวิทยาลัย

แนวทางรับมือ Covid-19

? สถานการณ์เคลียร์หน่อยค่อยลง

สมัยซาร์สระบาด 6 เดือนก็ฟื้น แต่คราวนี้สถานการณ์ไม่เหมือนกัน ไวรัสโคโรนาตัวใหม่ทำให้ธุรกิจต่างๆ หยุดชะงักทั่วทั้งโลก ดูออกยากว่าจะแย่มากน้อยแค่ไหน ดังนั้นจึงยังไม่ทุ่มซื้อหุ้นแบบเต็มที่ เห็นภาพชัดเจนขึ้นแล้วค่อยซื้อก็ไม่สายเกินไปคุณโจกล่าวไว้ใน ส่องกลยุทธ์ 2 เซียนวีไอ “ไวรัสโคโรนา” กับโอกาสลงทุน

? เก็บเงินสด 5-10% รอจังหวะช้อน

ปกติคุณโจจะลงทุนในหุ้น 100% แต่ตอนนี้ถ้ามีโอกาสจะเก็บเงินสดบ้างสัก 5%-10%

? ทำประกันความเสี่ยง (hedging)

คุณโจเริ่มชอร์ตตราสารอนุพันธ์ TFEX เพื่อประกันความเสี่ยงไว้บ้าง

? เล่นหุ้นใหญ่ตามกองทุน

เพราะโครงสร้างนักลงทุนรายย่อยระยะหลังเริ่มลดลง ทำให้หุ้นขนาดเล็กลงนาน อาจลองปรับกลยุทธ์จากหุ้นเล็กเป็นหุ้นใหญ่ เช่น ดูว่ากองทุนประกันสังคม กลุ่มบริษัทประกันชีวิตลงอะไร เพราะกองทุนเหล่านี้มีเม็ดเงินมากและเงินเข้ามาตลอด ทำให้ราคาหุ้นไม่ตกเยอะหรือนานมาก แต่ทั้งนี้ต้องใช้พื้นฐานในการวิเคราะห์ เลือกหุ้นที่ไม่แพง เป็นธุรกิจที่ไม่ถูกดิสรัปต์

? มองอนาคตบริษัทให้ทะลุ

สำคัญมากสำหรับคนที่ต้องการลงทุนช่วงวิกฤตนี้ คือต้องมองระยะยาว และคาดการณ์ผลตอบแทนบริษัทที่ลงทุนให้ได้ว่าอนาคตจะไปในทิศทางไหน ธุรกิจจะไปรอดหรือไม่อย่างไร เพราะ “เซียนหุ้นก็คือคนที่คาดการณ์ธุรกิจ (บมจ.) ที่ตัวเองลง ถูกต้องแม่นยำ”

สไตล์การลงทุน

ลงทุนระยะกลาง-ยาว แบบเน้นคุณค่าผสมเทคนิค ในหุ้นแนว turnaround หรือ “หุ้นที่ไม่มีใครคิดว่าจะดี” โดยดูพื้นฐานธุรกิจก่อน ต้องเป็นธุรกิจที่ตนเองคุ้นเคยเข้าใจ มีโอกาสเติบโตสูง และผู้บริหารต้องดี จากนั้นจึงใช้กราฟเทคนิคดูจุดซื้อขาย ซื้อ ณ จุดต่ำสุดที่ราคาไม่น่าร่วงไปมากกว่านั้นเยอะ แล้วถือรอจนกว่าจะเติบโตถึงเป้าหมาย

จุดเริ่มต้น

เริ่มลงทุนครั้งแรกโดยตั้งเป้าว่าจะลงทุนเมื่อเกิดวิกฤต พอดีกับจังหวะเหตุการณ์ Black Monday ช่วงปี 2530 จึงได้เงินก้อนแรกจำนวน 2.5 ล้านบาท ไปลงทุน แต่เพราะขาดประสบการณ์ทำให้ขาดทุนไป 5 แสนบาท หลังจากนั้นจึงทุ่มเทกับการศึกษาเรื่องลงทุนเต็มที่ จนกำไรหุ้นปตท. ถึง 700 ล้านบาท

แนวทางรับมือ Covid-19

? มองภาพใหญ่ก่อน

วิเคราะห์เศรษฐกิจโดยรวมเพื่อหาคำตอบว่าช่วงเวลานี้เหมาะกับการลงทุนหรือไม่

? เลียนแบบคนที่จินตนาการแล้วชนะ

จากบทสัมภาษณ์ 5 แนวคิดการลงทุน สไตล์ “เสี่ยยักษ์” การเลียนแบบในที่นี้ไม่ได้หมายความว่าใครซื้ออะไรก็ซื้อตาม แต่เป็นการสังเกตนักลงทุนที่ประสบความสำเร็จเป็นตัวอย่าง ย่อยกระบวนการคิดวิเคราะห์ของนักลงทุนเหล่านั้นออกมาแจกแจงเป็นหลักการที่ชัดเจน แล้วจึงนำไปปฏิบัติตาม

? อย่าลืมความฝันและเป้าหมาย

ความรู้เรื่องหุ้นมีเยอะแยะมากมายไม่ต้องจ่ายเงินซื้อ แต่สุดท้ายผลตอบแทนจะเป็นอย่างไรขึ้นอยู่กับการนำความรู้เหล่านั้นไปใช้ หมั่นถามตัวเองว่าสิ่งที่คุณตัดสินใจทำ หรือจะทำ มันจะช่วยให้คุณไปถึงฝั่งฝันได้หรือไม่

? ใช้สูตร 1-3-7

สำหรับนักลงทุนที่ไม่มั่นใจ เสี่ยยักษ์ ได้ให้คำแนะนำในการสัมภาษณ์ เสี่ยยักษ์ชี้หุ้นใกล้สว่าง สูตร 1-3-7 ซื้อแล้วปิดจอ ว่าให้แบ่งเงินเป็น 10 ส่วน เพื่อทยอยรับหุ้น เหมือนตนเองที่เพิ่มเงินเข้าไปรับซื้อ 1 ส่วนแล้ว ถ้าราคาลงมาอีกก็จะซื้อ 3 ส่วน และถ้ายังลงมาอีกก็จะซื้ออีก 7 ส่วน แล้วก็ปิดจอไปเลย 2 ปี เปิดมาดูใหม่สถานการณ์ก็จะดี แต่ถ้าตามข่าวทุกวันมีสิทธิจะกลัวมากกว่ากล้าลงทุน

? เลือกซื้อหุ้นที่ผลกระทบน้อย

ช่วงวิกฤตแบบนี้มีหุ้น P/E ต่ำเพียง 5 เท่า ซึ่งหมายถึงกำไรเป็นขาขึ้น หรือสามารถรักษาระดับกำไรไว้ได้ ทำให้หุ้นตัวนั้นๆ มีราคาที่ถูกสำหรับการลงทุน รวมถึงยังมีอีกหุ้นที่มีอัตราปันผลปันผล 4% ให้เลือกมากมาย ซึ่งปันผลระดับ 4% ขึ้นไป ในช่วงภาวะแบบนี้สามารถสร้างกระแสเงินสดให้แก่พอร์ตของนักลงทุนได้เป็นอย่างดี โดยส่วนใหญ่ การจ่ายเงินปันผลแสดงว่าบริษัทมีกำไรเพิ่มขึ้นหรือมีกระแสเงินสดที่ดี

? เลือกบริษัทที่ผู้บริหารใจซื่อมือสะอาด

ผู้บริหารสำคัญที่สุด ต้องพูดจริงทำจริง ใช้จ่ายอย่างประหยัด บริหารเงินอย่างมีประสิทธิภาพ มีผลงานเป็นเครื่องพิสูจน์สม่ำเสมอ ไม่ใช่มีแต่คารมวาดฝันสวยหรูให้นักลงทุนหลงเชื่อ

สไตล์การลงทุน

“ลงทุนในธุรกิจที่ดี ในราคาที่เหมาะสม” หลักการเฉพาะตัวของบัฟเฟตต์ ที่ต่อยอดมาจากกลยุทธ์ก้นบุหรี่ของเบนจามิน เกรแฮม นั่นคือ เลือกกิจการที่ราคาต่ำกว่ามูลค่าที่แท้จริง แต่ต้องเป็นกิจการที่พื้นฐานดี สามารถทำกำไรสม่ำเสมอ และมีความได้เปรียบเหนือคู่แข่งหลายๆ ด้านด้วย ธุรกิจถึงจะขยายตัวต่อไปได้เรื่อยๆ และเพิ่มมูลค่าเงินลงทุนให้ทบต้นทวีคูณในระยะยาว

จุดเริ่มต้น

ลงทุนหุ้นครั้งแรกเมื่ออายุ 11 ปี เป็นเวลาที่สงครามโลกครั้งที่ 2 ยังคุกรุ่น ต่อมามีโอกาสศึกษาการลงทุนแนวเน้นคุณค่าจากปรมาจารย์เบนจามิน เกรแฮม ผู้เขียน The Intelligent Investor ก่อนจะก่อตั้ง Berkshire Hathaway และสร้างผลตอบแทนเฉลี่ยทบต้นถึง 20% ต่อปี ในระยะเวลา 55 ปี

แนวทางการรับมือ Covid-19

? ซื้อธุรกิจตอนผลประกอบการแย่

บัฟเฟตต์ให้สัมภาษณ์กับ CNBC ไว้ว่า ต่อให้เป็นธุรกิจที่ดีมากๆ ผลประกอบการก็ออกมาแย่ได้ในบางครั้ง เป็นเรื่องปกติ ขนาดธุรกิจขนมหวานที่เขาลงทุนอยู่ยังขาดทุนปีละ 7 เดือน แต่ตราบใดที่แนวโน้มระยะยาวธุรกิจยังเติบโตไม่เปลี่ยนแปลง ช่วงที่ผลประกอบการแย่ลงแล้วคนแห่ขายจนราคาตกลงมาเยอะๆ (อย่างเช่นช่วง Covid-19 นี้) ถือเป็นโอกาสซื้อที่ดี

? แต่ตัดใจได้ทันทีเมื่อรู้ว่าคิดผิด

เมื่อเดือนกุมภาพันธ์ที่ผ่านมา บัฟเฟตต์แสดงความเชื่อมั่นในหุ้น 4 สายการบินสหรัฐฯ ที่เขาถืออยู่ (Delta Air Lines, American Airlines, Southwest Airlines, United Airlines) โดยให้เหตุผลว่า “ใน 10-15 ปีข้างหน้า ธุรกิจจะมีผู้โดยสารทั้งหมดกี่คน ส่วนต่างกำไรจะเป็นเท่าไหร่ และความสามารถในการแข่งขันเป็นอย่างไร” เป็นปัจจัยสำคัญกว่าไฟล์ทที่ถูกแคนเซิลในช่วง Covid-19 ระบาด แต่สุดท้ายในการประชุมผู้ถือหุ้นที่ผ่านมา บัฟเฟตต์ก็ยืดอกยอมรับว่าเขาตัดสินใจผิดพลาด เพราะลักษณะธุรกิจสายการบินเปลี่ยนไปแล้ว ทำให้เขาคาดการณ์ภาพอนาคตได้ไม่ชัดเจน จึงตัดสินใจขายหุ้นทั้ง 4 สายการบินทั้งหมดในราคาขาดทุน!

? ตัดสินใจจากสิ่งที่รู้ ไม่ใช่พาดหัวข่าวรายวัน

บัฟเฟตต์ยอมรับว่าเขาไม่รู้ว่า Covid-19 จะก่อให้เกิดอะไรขึ้นบ้าง ดังนั้น จะให้เขาหาทางทำเงินในอีก 1 สัปดาห์ หรือ 1 เดือนข้างหน้าเขาจึงทำไม่ได้ แต่บัฟเฟตต์คาดการณ์ได้ค่อนข้างชัดเจนว่าอีก 10 ปีทิศทางธุรกิจที่เขาลงทุนอยู่ หรือสนใจลงทุนจะเป็นอย่างไร และเขาจะใช้สิ่งที่เขารู้ดีนี่เองทำกำไรจากตลาดหุ้น

? หุ้น > พันธบัตร

แม้จะไม่รู้ว่าดอกเบี้ยจะไปในทิศทางไหน แต่การลงทุนในหุ้นที่ดีก็คุ้มค่ากว่าการลงทุนในพันธบัตรระยะยาว เพราะบริษัทที่ดีจะนำเงินลงทุนของคุณไปลงทุนต่อ ทำให้เงินต้นนั้นเติบโตขึ้นเรื่อยๆ แบบทบต้น ในขณะที่เงินต้นที่คุณนำไปลงทุนในพันธบัตรจะอยู่นิ่งๆ แบบนั้น ไม่ได้เติบโตขึ้นเลยตลอดระยะเวลาลงทุน

สไตล์การลงทุน

ความเชี่ยวชาญเฉพาะทางของ Bridgewater คือ macro investing ที่สร้างผลตอบแทนจากการวิเคราะห์แนวโน้มเศรษฐกิจและการเมืองระดับมหภาค ไม่ว่าจะเป็น เงินเฟ้อ อัตราแลกเปลี่ยน และ GDP ของประเทศ นอกจากนี้ดาลิโอยังคิดค้นทฤษฎีบริหารพอร์ตแบบกระจายความเสี่ยงของตนเองที่เขาเรียกว่า “Holy Grail of Investing” นั่นคือ ดาลิโอไม่เลือกสินทรัพย์ที่ดีเลิศเพียงไม่กี่ตัว แต่เฟ้นหาสินทรัพย์ที่มีโอกาสสร้างผลตอบแทนดีพอประมาณ โดยผลตอบแทนต้องไม่เชื่อมโยงกับความเสี่ยง หมายความว่า สินทรัพย์สามารถสร้างผลตอบแทนได้สูงขึ้นหลายเท่าโดยที่ความเสี่ยงเพิ่มขึ้นไม่มากนัก และเลือกมาประมาณ 15-20 ตัว

จุดเริ่มต้น

ลงทุนในหุ้นตั้งแต่อายุ 12 จากคำแนะนำของเพื่อนร่วมงานขณะทำงานพิเศษที่สนามกอล์ฟ หลังเรียนจบ ดาลิโอเป็นโบรกเกอร์ซื้อขายฟิวเจอร์สสินค้าโภคภัณฑ์ ก่อนก่อตั้งบริษัทจัดการกองทุน Bridgewater Associates ในปี 2518 ซึ่งขยายเป็นกองทุนเฮดจ์ฟันด์ที่ใหญ่ที่สุดในโลกเมื่อปี 2548 ในช่วงวิกฤตฟองสบู่ดอทคอม หลายๆ กองทุนขาดทุนมหาศาล แต่กองทุนของดาลิโอกลับทำผลตอบแทนได้ดี นอกจากนี้เขายังคาดการณ์การเกิดวิกฤติสินเชื่อซับไพรม์ได้อย่างถูกต้องตั้งแต่ปี 2550

แนวทางรับมือ Covid-19

? อย่ากำเงินสด

“เงินสดคือขยะ” คือมุมมองของดาลิโอ เมื่อเปรียบเทียบเงินสดกับสินทรัพย์อื่นๆ เพราะแม้ว่าเงินสดจะไม่ผันผวน แต่เงินเฟ้อจะทำให้ผลตอบแทนของเงินสดติดลบในระยะยาว ในขณะที่สินทรัพย์บางชนิด เช่น ทองและหุ้นบางตัว สามารถคงมูลค่าหรือเพิ่มมูลค่าได้ ในยามที่มีมาตรการเพิ่มเงินหมุนเวียนในประเทศ ดังนั้น แทนที่จะถือเงินสด ดาลิโอแนะนำให้นักลงทุนเสริมความแข็งแกร่งให้พอร์ตด้วยการกระจายความเสี่ยงลงทุนทั่วโลก

? บอกลาพันธบัตรรัฐ

ดาลิโอเตือนนักลงทุนว่าใครซื้อพันธบัตรรัฐบาลก็ “บ้า” แล้ว การที่รัฐพิมพ์เงินออกมารักษาเสถียรภาพตลาดทุนมากมายขนาดนี้ ทำให้พันธบัตรรัฐบาลเป็นสินทรัพย์ประกันความเสี่ยงที่ไม่มีประโยชน์ในตลาดปัจจุบัน เมื่อเงินล้นระบบ เงินเฟ้อก็จะตามมา และพันธบัตรรัฐบาลที่ดอกเบี้ยต่ำมากถึงขั้นเป็น 0 จึงไม่มีค่าอีกต่อไป

? ปฏิบัติตาม “หลักการ” ลงทุนของตนเอง

ดาลิโอเล่าใน Linkedin ว่า เขาและทีมงานถกกันว่าจะปฏิบัติตามระบบที่ผ่านการพิสูจน์ประสิทธิภาพมาแล้ว หรือจะด้นสดตามสถานการณ์ สุดท้ายก็ปฏิบัติตามระบบ เพราะรู้ว่าสถานการณ์นี้ตนเองไม่ได้ถือไพ่เหนือกว่า ผลลัพธ์จากการตัดสินใจนอกระบบเป็นไปได้หลายทางมากจนไม่น่าเสี่ยง และที่สำคัญระบบของเขาโปรแกรมมาให้รองรับความเสี่ยงที่คาดไม่ถึงแบบนี้อยู่แล้ว จึงควรรักษาหลักการเดิมต่อไป

? ตั้งเกณฑ์ควบคุมความเสี่ยงที่ชัดเจน และรักษาความเสี่ยงให้อยู่ภายในเกณฑ์

เคล็ดลับแรกที่ทำให้ Bridgewater ทำกำไรโดดเด่นหลังวิกฤตซับไพร์ม คือ การควบคุมความเสี่ยงให้อยู่ในเกณฑ์ที่ตั้งไว้อย่างชัดเจนแต่แรก แม้ตอนนี้กองทุนที่ Bridgewater บริหารอยู่จะขาดทุนเนื่องจากวิกฤต Covid-19 แต่ดาลิโอบอกว่าผลประกอบการนี้ไม่ต่างจากช่วงแย่ๆ ของกองทุนในอดีตที่ผ่านมา ระบบควบคุมความเสี่ยงของเขายังทำงานได้ดีแม้จะเผชิญวิกฤตโรคระบาดที่ไม่มีใครรู้ว่าต้องรับมืออย่างไร

? รักษาสภาพคล่อง

เคล็ดลับที่ 2 คือการเตรียมสภาพคล่องของพอร์ตให้พร้อมรับมือสถานการณ์ที่เปลี่ยนแปลง แม้ว่าพอร์ตจะขาดทุน แต่ก็อยู่ในเกณฑ์ความเสี่ยงที่จำกัดไว้ ฟื้นกลับมาอีกครั้งได้ไม่ยาก

? วัดผล เรียนรู้ และปรับปรุงระบบ

เคล็ดลับที่ 3 คือ คาดการณ์ไว้เลยว่าวิกฤตหรือเหตุการณ์แบบนี้จะเกิดขึ้นอีกในอนาคต ให้รีบศึกษา ค้นคว้า พัฒนาเครื่องมือที่จำเป็น และนำสิ่งที่ได้เรียนรู้นี้ไปผสานกับระบบที่มีอยู่แล้วเพื่อปรับปรุงให้ดียิ่งขึ้น เมื่อเหตุการณ์แบบนี้เกิดขึ้นอีกในอนาคต ก็จะพลิกสถานการณ์ได้รวดเร็วกว่า แม่นยำกว่า และใช้อารมณ์น้อยที่สุด

สไตล์การลงทุน

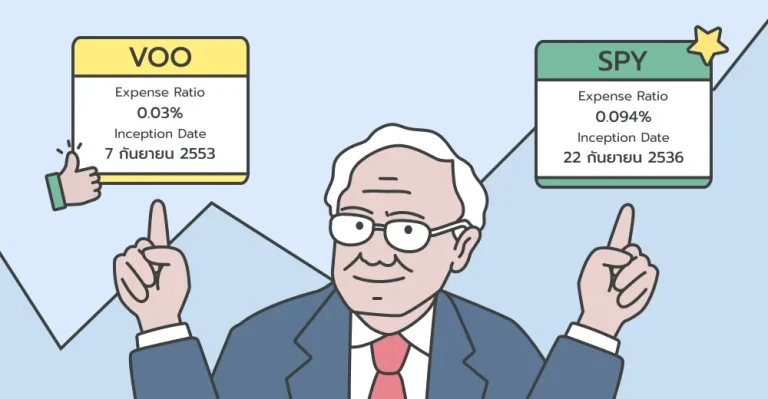

กระบอกเสียงสำคัญที่สนับสนุนให้คนลงทุนระยะยาวแบบกระจายความเสี่ยงครอบคลุมและค่าธรรมเนียมต่ำ เช่น กองทุนดัชนี มัลคีลลงทุนในตราสารหนี้ อสังหาริมทรัพย์ และกระจายลงหุ้นทั้งในสหรัฐฯ ประเทศพัฒนาแล้ว รวมถึงตลาดเกิดใหม่ด้วย

จุดเริ่มต้น

อาชีพสายการลงทุนของมัลคีลเริ่มต้นในตำแหน่งวาณิชธนากร หรือ IB ที่ทำให้เขาไม่เชื่อแนวทางบริหารจัดการแบบ active และเบนเข็มมาศึกษาสมมุติฐานประสิทธิภาพตลาด (Efficient Market Hypothesis) จนพบว่าการถือพอร์ตที่กระจายลงหุ้นทั้งตลาดโดยไม่เลือกหุ้นรายตัวไปยาวๆ มีโอกาสทำกำไรให้นักลงทุนรายย่อยมากกว่าพอร์ตที่มืออาชีพจัดการให้แบบ active จึงได้ทำงานร่วมกับ Vanguard ออกกองทุนดัชนีค่าธรรมเนียมต่ำเพื่อตอบโจทย์การลงทุนแบบ passive จนได้รับความนิยมมากในปัจจุบัน

แนวทางรับมือ Covid-19

? ปรับพอร์ต

คุณไม่สามารถจับจังหวะตลาดได้ สิ่งที่คุณทำได้ดีที่สุดคือการรีวิวปรับพอร์ต ดั่งที่มัลคีลให้สัมภาษณ์กับ Barron’s การปรับพอร์ตในที่นี้ไม่ได้หมายถึงการซื้อขายหุ้นเฉยๆ แต่เป็นการปรับสัดส่วนสินทรัพย์ในพอร์ตให้สมดุลกันด้วย การปรับพอร์ตจะทำให้คุณขายตอนราคาสูงและซื้อตอนราคาต่ำอย่างสม่ำเสมอ สร้างผลตอบแทนโดยไม่ต้องสนใจพาดหัวข่าว หรือคอยจับจังหวะตลาดเลย

? ซื้อหุ้นทั้งตลาด

ปีที่แล้วตลาดสหรัฐฯ ปรับตัวขึ้นอย่างต่อเนื่อง เป็นจังหวะให้มัลคีลเก็บสะสมเงินสดเอาไว้ และเมื่อตลาดร่วงลงมา 20-30% ในช่วงที่ผ่านมา มัลคีลก็ได้ซื้อกองทุนดัชนีอย่าง Vanguard Total Stock Market Index ที่กวาดซื้อหุ้นทั้งตลาด ไม่ใช่แค่ S&P 500

? เลือกหุ้นรายตัวดูปันผล ใช้ทำงานแทนตราสารหนี้

เมื่อธนาคารกลางออกมาตรการอัดฉีดเงินเข้าระบบเพื่อกระตุ้นเศรษฐกิจ สิ่งที่อาจจะเกิดตามมาในระยะยาวก็คือปัญหาเงินเฟ้อที่อาจถึงขั้นรุนแรง (hyperinflation) แต่สินทรัพย์อย่างตราสารหนี้รัฐบาลให้ผลตอบแทนแทบจะเป็น 0 จนใช้ประกันความเสี่ยงเงินเฟ้อไม่ได้ หุ้นจึงเป็นสินทรัพย์ที่ดีกว่า เห็นได้จากอัตราส่วน CAPE (cyclically adjusted price-to-earnings หรือ Shiller P/E ใช้ดูมูลค่าตลาดปัจจุบันและคาดการณ์ผลตอบแทนของตลาดหุ้นในอนาคต) ซึ่งหลังจากเกิดวิกฤต Covid-19 มานี้ถือว่าอยู่ในช่วงกำลังดี หมายความว่า ตลาดหุ้นหลังจากนี้น่าจะกลับมาให้ผลตอบแทนดีขึ้นกว่าที่ผ่านมา ดังนั้น การมีพอร์ตหุ้นที่สร้างเงินได้ให้คุณสม่ำเสมอคล้ายๆ กับตราสารหนี้จึงเป็นกลยุทธ์ที่มัลคีลใช้ในช่วงนี้ เขาเลือกธุรกิจที่มีความมั่นคงและปันผลสูงๆ เช่น AT&T (T) Verizon (VZN) และ IBM (IBM)

สไตล์การลงทุน

กล้า ทำตรงข้ามกับคนอื่น และศึกษาข้อมูลให้เยอะๆ คือคติประจำใจ แอคแมนซื้อหุ้นที่ตนเองเชื่อมั่นจริงๆ เพียงแค่ 7-8 บริษัท มักจะผลักดันให้ผู้บริหารปฏิรูปธุรกิจ จนราคาหุ้นขึ้นไปสูงถึงมูลค่าที่ประเมินไว้ก็จะขายออกมาทำกำไร

จุดเริ่มต้น

แอคแมนเริ่มมีชื่อเสียงเพราะเป็นคนแรกๆ ที่เห็นความผิดปกติของสินเชื่อซับไพร์ม และทำกำไรมหาศาลเพราะคาดการณ์ถูกว่า MBIA ซึ่งเป็นสถาบันออกตราสารประกันความเสี่ยงการผิดนัดชำระหนี้ จะต้องล้มเพราะวิกฤตซับไพร์ม

แนวทางรับมือ Covid-19

? ประกันความเสี่ยง (hedging)

แอคแมนแจ้งกับผู้ถือหุ้นในจดหมายถึงผู้ถือหุ้นว่าช่วงปลายก.พ. เขาเริ่มซื้อสัญญาสวอปการผิดนัดชําระหนี้ (Credit Default Swap หรือ CDS) ด้วยกังวลถึงผลกระทบของไวรัสโคโรนาสายพันธุ์ใหม่ ซึ่งการประกันความเสี่ยงของพอร์ตแบบนี้จะช่วยชดเชยกรณีที่หุ้นร่วงลงอย่างหนัก และระยะยาวมีแนวโน้มให้ผลดีกว่าการขายสินทรัพย์ตัดขาดทุน

? ขายประกันไปช้อนหุ้น

หลังจากที่ตลาดตกลงมา แอคแมนรีบขายสัญญาสวอป ทำกำไรไป 2.6 พันล้านเหรียญสหรัฐฯ และนำเงินจำนวนนั้นไปช้อนซื้อหุ้นดีๆ ในราคาที่ถูกมาก อาทิ เพิ่มทุนใน Berkshire Hathaway เครือโรงแรม Hilton บริษัท Restaurant Brands International เจ้าของ Burger King และซื้อหุ้น Starbucks กลับเข้าพอร์ต

? เผื่อเงินสดไว้บ้าง

แอคแมนยังคงถือเงินสดจากการขายสัญญาสวอปประมาณ 1 พันล้านเหรียญสหรัฐฯ รอดูสถานการณ์หากการแพร่ระบาดของเชื้อไวรัสเริ่มทุเลาลง หรือตลาดเริ่มกลับมาฟื้นตัว เพราะโอกาสใหม่ๆ ที่ดีกว่า ปรากฏตัวขึ้นแบบไม่คาดฝันได้เสมอในเวลานี้

? ประเมินมูลค่าธุรกิจจากกระแสเงินสดที่บริษัทสามารถหาได้ในระยะยาว

ในขณะที่นักลงทุนมากมายและบรรดากูรูใช้จิตวิทยาในการหาค่า P/E และคูณเข้ากับการประมาณการของนักวิเคราะห์เพื่อหาผลการดำเนินงานปีหน้า แต่วิธีการธรรมดาๆ แบบนี้ ไม่สามารถใช้ได้กับสถานการณ์ปัจจุบันที่มีการระบาดของ Covid-19 เนื่องจากผลการดำเนินงานในอีก 12 เดือนข้างหน้าไม่ได้ชี้ให้เห็นถึงผลการดำเนินงานในระยะยาวที่แท้จริงของบริษัทส่วนใหญ่

? ดูธุรกิจ ให้ดูทีมบริหาร

บริษัทจะผ่านช่วงเวลาแห่งความท้าทายนี้ไปได้ ต้องมีทีมผู้บริหารอันยอดเยี่ยม พร้อมด้วยทักษะ คุณสมบัติความเป็นผู้นำ และความสามารถในการปรับตัว

สไตล์การลงทุน

ลงทุนแบบ low-risk arbitrage หาบริษัทที่ต่ำกว่ามูลค่า (undervalued) ค่อยๆ สะสมหุ้นจนได้สิทธิออกเสียง และมีส่วนร่วมในการบริหารจัดการธุรกิจเพื่อปลดล็อกมูลค่าที่แท้จริง โดยโน้มน้าวให้ผู้บริหารเพิ่มมูลค่าในส่วนของผู้ถือหุ้น จนตลาดเห็นสมรรถภาพและราคาหุ้นเพิ่มสูงขึ้น

จุดเริ่มต้น

เขาเริ่มต้นจากการเป็นโบรคเกอร์ซื้อขายหุ้นในตลาดหลักทรัพย์นิวยอร์ก ตำแหน่งนี้ทำให้เขาได้เรียนรู้ การซื้อขายหุ้นจากหน้างาน และเปิดบริษัทเน้นด้านการเก็งกำไรจากความเสี่ยงในการลงทุน โดยมีออพชั่นส์ (Options) เป็นหนึ่งในอาวุธสำคัญ

แนวทางรับมือ Covid-19

? ทำประกันความเสี่ยง

ไอคาห์น ได้ให้สัมภาษณ์กับ CNBC ไว้ว่าในช่วง 2-3 ปีก่อนหน้านี้ เขามองว่าตลาดเป็นแนวโน้มขาลงมาสักระยะหนึ่งแล้ว และได้ทำประกันความเสี่ยงไว้เรียบร้อย พอร์ตขาดทุนอยู่บ้าง แต่ไม่เจ็บหนักเหมือนนักลงทุนคนอื่นๆ

? ชอร์ตหุ้นอสังหาริมทรัพย์เชิงพาณิชย์

ไอคาห์นเริ่มชอร์ต CMBX 6 ซึ่งเป็นดัชนีตราสารหนี้หนุนโดยสินเชื่ออสังหาริมทรัพย์เชิงพาณิชย์ ตั้งแต่กลางปี 2562 และยังคงสถานะชอร์ตอยู่ เพราะโรคระบาดทำให้คนหันไปช้อปปิ้งออนไลน์มากขึ้น และอสังหาริมทรัพย์เชิงพาณิชย์เหล่านี้มีโอกาสผิดนัดชำระหนี้เพิ่มขึ้นเรื่อยๆ

? สะสมเงินสดไว้ให้พร้อม

เขามองว่าตลาดยังแพงเกินไป ดัชนี S&P 500 เป็น 17 เท่าของผลประกอบการณ์คาดหวังปี 2564 ความไม่แน่นอนในอนาคตจึงมีค่อนข้างสูง ตอนนี้เขาหยุดการซื้อหุ้นไว้ก่อน และเตรียมเงินสดเอาไว้รอโอกาสครั้งใหญ่

? ระวังธุรกิจราคาแพง

หุ้นอีกหลายตัวราคายังสูงกว่ามูลค่าที่แท้จริง เพราะหนี้ที่เกิดจากการกู้ยืมเงินสดมาซื้อหุ้นคืนมากเกินไป เขาจึงแนะนำว่านักลงทุนควรขายหุ้นเหล่านั้นออกมา

สไตล์การลงทุน

โรเจอร์สคือนักลงทุนสวนกระแส (contrarian) ที่มาพร้อมความเข้าใจในเศรษฐกิจระดับมหภาคอย่างลึกซึ้ง เขาชอบบุกเบิกหาโอกาสในตลาดที่แทบทุกคนมองข้าม เช่น ตลาดจีนสมัยก่อนเป็นมหาอำนาจ ตลาดเวียดนามและพม่าในปัจจุบัน และสินค้าโภคภัณฑ์ในยามที่ราคาตกต่ำสุดๆ เขาเชื่อด้วยว่าพอร์ตที่โฟกัสใส่ไข่ทั้งหมดในตะกร้าใบเดียวคือกลยุทธ์ลงทุนที่ให้ผลตอบแทนดีกว่า แต่มันไม่ใช่เรื่องง่าย นักลงทุนต้องทำการบ้านให้ดีมากๆ ถ้าทำได้ ก็จะเป็นเศรษฐีในอนาคต

จุดเริ่มต้น

โรเจอร์สเริ่มเรียนรู้เกี่ยวกับหุ้นและตราสารหนี้หลังได้ทำงานใน Wall Street และเริ่มลงทุนในช่วงอายุยี่สิบด้วยเงิน 600 เหรียญสหรัฐฯ เขาจับจังหวะตลาดผิดพลาดในช่วงปี 2513 จนสูญสิ้นทุกสิ่ง แต่ก็ฟื้นกลับมาได้และเกษียณช่วงปี 2523 ด้วยอายุเพียงแค่ 37 ปี โรเจอร์สและโซรอสพบกันสมัยทำงานที่สถาบันวาณิชธนกิจ Arnhold & S. Bleichroder ก่อนออกมาจัดตั้งกองทุน Quantum ที่ประสบความสำเร็จอย่างสูง สร้างผลตอบแทนได้ 4,200% ระหว่าง 2513-2523 ในขณะที่ดัชนี S&P 500 ทำได้เพียง 47% ตั้งแต่ปี 2541 เป็นต้นมา โรเจอร์สก็หันมาสนใจตลาดสินค้าโภคภัณฑ์เป็นพิเศษ และได้รับการขนานนามว่าเป็นกูรูตลาดเกิดใหม่

แนวทางรับมือ Covid-19

? มองหาโอกาสในภาคการเกษตร

ตอนนี้สินค้าโภคภัณฑ์เป็นสินทรัพย์ที่ถูกที่สุดในโลก โดยเฉพาะสินค้าเกษตร ที่แนวโน้มระยะยาวเป็นขาลงอย่างเห็นได้ชัด อาจใกล้ถึงเวลากลับตัวแล้ว อย่างราคาน้ำตาลที่ตกลงมา 70-80% จากจุดสูงสุด โดยที่เราทุกคนยังต้องกินต้องใช้ ในขณะเดียวกัน เกษตรกรทั่วโลกก็อายุมากขึ้นเรื่อยๆ และคนรุ่นใหม่ที่จะเข้ามาแทนที่เกษตรกรเหล่านี้ก็ลดน้อยลง หากแนวโน้มเป็นแบบนี้ไปเรื่อยๆ โรเจอร์สเชื่อว่าในอนาคตเราจะต้องพบกับปัญหาอุปทานไม่เพียงพอ และขาดแคลนแรงงานที่มีฝีมือ ที่จะส่งผลให้ราคาพุ่งสูงขึ้นเป็นตลาดกระทิงนั่นเอง

? ซื้อเงินซื้อทอง

โรเจอร์สเชื่อว่าเงินจะต้องไหลเข้าทองคำและเงินมากขึ้นเรื่อยๆ ในอนาคต เพราะคนเริ่มไม่เชื่อมั่นในเงินสดที่รัฐบาลพิมพ์ออกมาอัดฉีดระบบมากมาย เขาเองไม่เคยขายทองที่เขาถือเลย มีแต่จะซื้อเพิ่ม ซึ่งล่าสุดเขาก็ได้เพิ่มทุนในเงินและทองไปเมื่อเดือนเมษายนที่ผ่านมา แถมมีแนวโน้มซื้อเงินมากกว่าทองด้วยซ้ำในปัจจุบัน เพราะเมื่อเทียบกันแล้วแร่เงินถูกกว่า ราคาเงินตกลงมาจากจุดสูงสุดประมาณ 70-80% แต่ทองกำลังจะทำ all-time high นอกจากนี้ เงินยังมีประโยชน์ทั้งในเชิงอุตสาหกรรมและเชิงพาณิชย์มากกว่าทองด้วย

? เล็งธุรกิจที่โดน Covid-19 ซัดหนักๆ ทั่วโลก

เขาเตรียมลงทุนในธุรกิจที่ได้รับผลกระทบรุนแรงจากความกลัวเรื่องการเดินทาง การปิดประเทศ และคำสั่งปิดจากรัฐบาล เช่น ท่องเที่ยว คมนาคม สายการบิน และการเกษตร ในจีนและทั่วโลก ซึ่งไม่นานมานี้ โรเจอร์สก็เพิ่งซื้อหุ้นบริษัทขนส่งสินค้าของรัสเซีย และผู้ผลิตไวน์ของจีนไป และกำลังพิจารณาลงทุนในหุ้นญี่ปุ่นด้วย แม้จะไม่รู้ว่าเมื่อไหร่ธุรกิจเหล่านี้จะฟื้น แต่สุดท้ายประชาชนก็จะกลับไปทำงานตามปกติ ทั้งโรงงาน ร้านอาหาร ก็จะกลับมาเปิดอีกครั้ง ตามหลักการของการลงทุนแบบสวนกระแสของเขานั้น มักจะลงทุนก่อนการเปลี่ยนแปลงนั้นจะเกิดขึ้น ตอนที่ตลาดยังไม่ทันสังเกตเห็นโอกาส ตอนที่มันยังถูกมากๆ อยู่ แล้วอดทนรอ บางทีอาจจะเป็นปีสองปี กว่าจะมีการเปลี่ยนแปลง แต่ส่วนใหญ่แล้วมันเป็นการรอคอยที่คุ้มค่า

? เตรียมใจไว้เลยว่าทุกอย่างจะไม่เป็นไปตามแผนคุณ

ตลาดพร้อมตลบหลังคุณเสมอ โรเจอร์สเล่าว่าเขาเคยชอร์ตหุ้น 6 ตัว เป็น 6 ตัวที่ต่อมาล้มละลายจริงๆ แต่เขาเจ๊งหมดตัวไปก่อนได้เห็นวันนั้น เพราะตลาดไม่คิดว่าธุรกิจเหล่านั้นแย่เหมือนที่เขาคิด คุณจึงต้องพิจารณาความเป็นไปได้หลายๆ ทาง เตรียมแผนรองรับความผิดพลาดที่อาจจะเกิดขึ้นได้ เพราะมันเกิดขึ้นแน่ๆ

? อยู่ให้ห่างธุรกิจหนี้เยอะ

ประวัติศาสตร์ตลาดหมีที่ผ่านๆ มาแสดงให้เห็นซ้ำแล้วซ้ำเล่าว่าบริษัทที่หนี้หนา มักจะไม่รอด ต่อให้รอด ก็ร่อแร่เต็มทน ทำให้ช่วงตลาดขาลง หุ้นที่คุณภาพดี หนี้สินน้อย มักจะเป็นที่นิยมของนักลงทุน เพราะโอกาสล้มละลายน้อยกว่า นอกจากนี้ธุรกิจที่รักษาส่วนแบ่งการตลาดได้ดี มักจะรอดมาได้แบบไม่ค่อยเจ็บตัวมากนัก

นี่เป็นเพียงแค่เสี้ยวหนึ่งของแนวคิดการลงทุนในยามวิกฤต Covid-19 จากนักลงทุนแนวหน้าที่ประสบความสำเร็จระดับโลก

เห็นได้ว่า ต่างคนต่างมีสไตล์และกลยุทธ์การลงทุนเฉพาะตัว มีมุมมองต่อการซื้อขายในยามวิกฤตไม่เหมือนกัน บางคนว่าเริ่มทยอยซื้อได้ บางคนรอก่อน บางคนใช้วิธีประกันความเสี่ยงเข้ามาเสริม

แต่สิ่งหนึ่งที่เชื่อมพวกเขาเหล่านี้เข้าด้วยกัน คือ พวกเขามีหลักการลงทุนที่ชัดเจน ทำตามหลักการนั้นอย่างเป็นระบบ โดยมองผลระยะยาวเป็นหลัก

พวกเขารู้ว่าจุดแข็งของตนเองคืออะไร จุดอ่อนคืออะไร และลงทุนในสิ่งที่ตนเองรู้จักและเข้าใจเป็นอย่างดีเท่านั้น

ที่สำคัญ พวกเขาสามารถหาโอกาสการลงทุนที่ดีได้เสมอ แม้ในยามวิกฤตที่ไม่รู้จะสิ้นสุดเมื่อไหร่

ลงทุนในสิ่งที่ตนเองรู้จักและเข้าใจเป็นอย่างดีเท่านั้น ด้วยหลักการลงทุนที่ชัดเจน ทำตามหลักการนั้นอย่างเป็นระบบ โดยมองผลระยะยาวเป็นหลัก

ถ้าคุณตั้งใจลงทุนระยะยาวอยู่แล้ว วิกฤตไม่ใช่เรื่องใหญ่ เพราะอย่างไร 10 ปีก็จะต้องเจอสักครั้ง เราจึงย้ำเสมอว่าอย่าตกใจ อยู่นิ่งที่สุด ทำตามหลักการที่ถูกต้องไปตามปกติ แล้วผลลัพธ์ที่ดีจะมาเอง

คุณไม่ต้องกลัวว่าจะตัดสินใจช้าเกินไป หรือเร็วเกินไป ตราบใดที่หุ้นยังราคาต่ำกว่ามูลค่าเยอะ ธุรกิจยังดีอยู่ ทุนนิยมไม่ล่มสลาย ประเทศยังเดินหน้าต่อ ก็เป็นช่วงเวลาที่ลงทุนได้ทั้งนั้น

คุณสามารถค้นหาหุ้นดีราคาถูกทั่วโลก เพื่อลงทุนช่วงวิกฤต Covid-19 ได้ฟรีบนเว็บไซต์ www.jitta.com และแอปพลิเคชัน Jitta หรือลงทุนผ่านกองทุนส่วนบุคคล Jitta Wealth ที่จะบริหารจัดการพอร์ตลงทุนให้คุณ ด้วยเทคโนโลยี AI วิเคราะห์หุ้นนตามหลักการลงทุนของวอร์เรน บัฟเฟตต์ และระบบบริหารปรับพอร์ตอัตโนมัติ เพื่อผลตอบแทนชนะดัชนีตลาดระยะยาว ดูข้อมูลเพิ่มเติมที่ www.jittawealth.com

ลงทะเบียนรับความรู้การลงทุน passive

รับความรู้การลงทุน passive ฟรี เพื่อเริ่มลงทุนอย่างสบายใจ กำไรอย่างยั่งยืน